TSMC 주가, 미국 주식시장 버블의 붕괴를 알려준다?

필자는 보스턴에 본사를 둔 세계적인 시스템 기반 자산운용사인 Acadian Asset Management(이하 "아카디안")의 포트폴리오 매니저 Owen Lamont이 종종 작성하는 기고문을 재밌게 읽는편인데, 이번 이슈인 "TSMC: Totally Stupid Market Chaos"에서 그는 미국 상장된 TSMC의 ADR의 주가가 대만 본주의 주가보다 20% 가량 비싸게 거래되고 있다며 이는 미국 주식시장이 버블 영역에 들어섰다는 증거라고 주장해 멤버들에게 그의 논리를 공유해보고자 한다.

결론부터 얘기하자면 나는 미국 주식시장이 버블 영역에 들어섰다는 그의 결론에는 동의하지 않지만(정확히는 "버블이면 어쩔건데?"에 가깝다) 흥미로운 시각이라고 생각한다.

괴리율이 생겨나는 이유

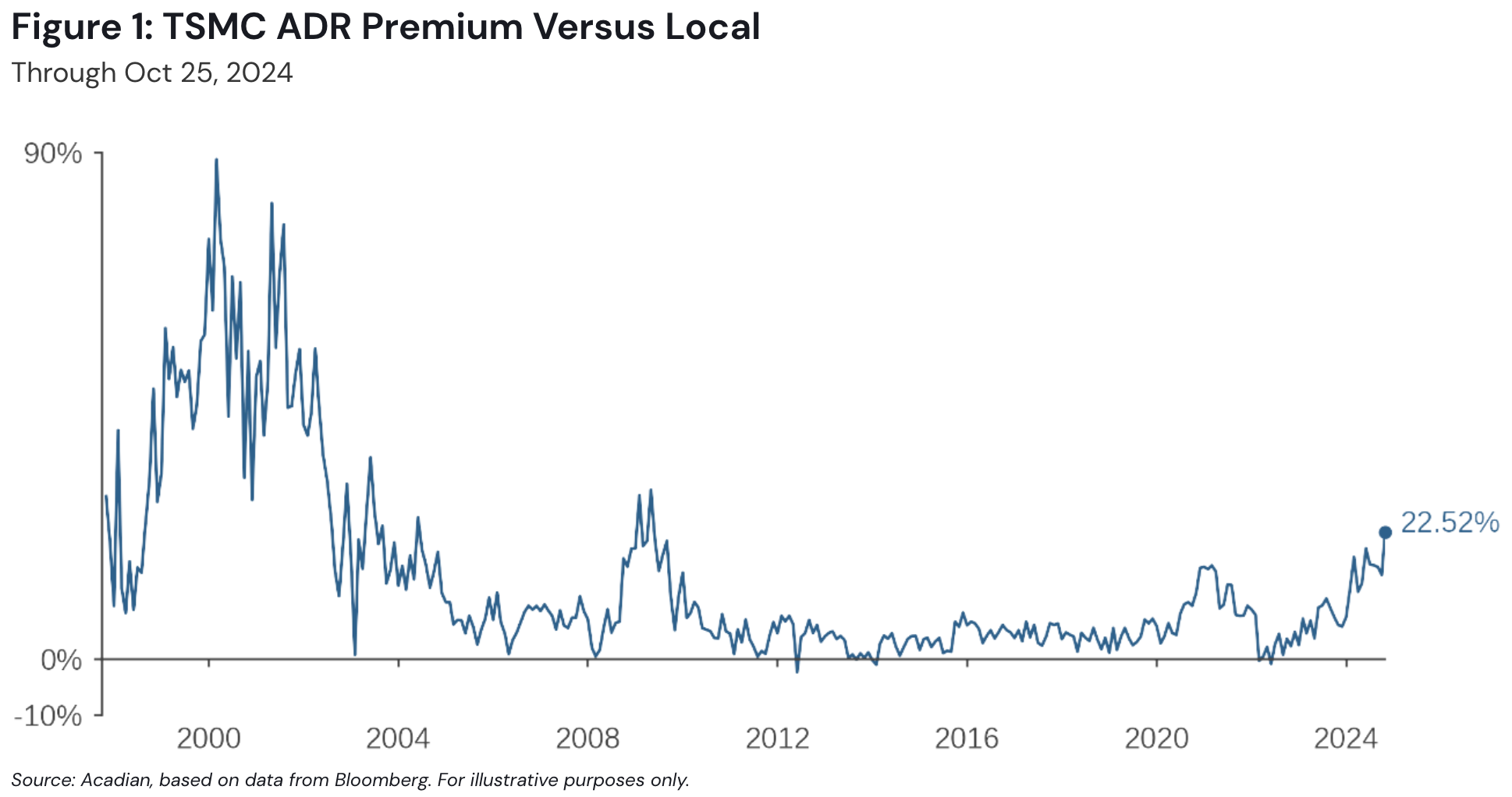

2024년 10월 기준으로 세계에서 가장 큰 반도체 제조사인 TSMC의 본주(대만거래소)와 미국 뉴욕거래소에 상장된 ADR의 주가의 괴리율이 20%에 달한다고 한다. 같은 회사의 똑같은 권리를 가진 주식을 사는데 미국에서 사면 20%나 비싼셈이다. TSMC의 시가총액이 1,000조원을 훌쩍 넘는다는걸 감안하면 무려 200조원의 차익거래 기회가 있다는건데, 시간이 지날수록 시장이 더 효율적으로 변한다는 유진 파마의 '효율적 시장 가설'의 논리를 역행하듯이 지난 2년간 괴리율은 0% 수준에서 20% 수준으로 올라왔다.

따라서 TSMC의 주가가 대만보다 미국에서 더 높다는 것은 무언가 기계적 차익거래를 막고 있는 것이 분명하다는 것을 의미합니다. ADR과 기초자산은 단기간에 완전히 대체할 수 없습니다. Gagnon and Karolyi (2010)에서 논의한 바와 같이, TSMC의 ADR 차익거래를 방해하는 힘에는 역사적으로 미국 주식의 신규 발행을 막고 미국 투자자의 대만 내 매수 능력을 제한하는 규제가 포함되었습니다. 정상적인 수요와 공급의 힘은 작동할 수 없고, 미국과 대만의 가격이 서로 엇갈리는 세분화된 시장이 형성됩니다.

무슨말이냐 하면 미국 시장에서 TSMC 주식을 사서 대만 시장에 갖다 파는것이 제도적으로 불가능하기 때문에 기계적인 차익거래가 불가능하고, 이로 인해서 수요와 공급 법칙에 의해 일원화 된 가격이 만들어지지 않는다는 것이다. 외국환거래법으로 인해 비트코인에 '김치 프리미엄'이 생기는것과 동일한 원리이다.

따라서 이 괴리율은 네가지 경우로 설명할 수 있다고 한다:

ADR을 공매도하는 것은 불가능하다.

ADR을 공매도하는 것은 가능하지만 비용이 많이 든다.

'정상화'는 빨리 일어나지 않는다. 포지션을 유지하는 데 연간 1%의 비용이 들고 20% 프리미엄이 0으로 좁혀지는 데 21년이 걸리면 손해를 보게 된다.

괴리율이 악화되고 미국 주식에 대한 20% 프리미엄은 80% 프리미엄으로 확대된다.

미국 상장된 TSMC 주식을 공매도 하는것은 가능하고 비용도 적게 든다고 한다. 따라서 펀드매니저들이 ADR을 공매도 하지 않는 이유에는 (3)과 (4)에 대한 우려가 지배적이라 할 수 있다.

결론적으로 저자는 대만 상장된 본주를 사는데에 법적인 제재가 있거나 거래비용이 매우 비싼게 아니라면 미국 상장된 TSMC 주식을 사는 투자자들은 '멍청한' 사람들이라 볼 수 있고, 그런 사람들이 '많아졌기에' 지금처럼 괴리율이 커졌다고 말하고 싶어하는것 같다.

버블 지표로서의 TSMC 주가 괴리율

LOOP (Law of One Price: 일물일가의 법칙) 위반은 1720년 이후 시장 버블의 주요 증상입니다. Lamont and Thaler (2002)는 2000년에 정점에 달한 기술주 거품에서 많은 가격 오차가 발생했다고 기록했으며, Makarov and Schoar (2020)는 암호화폐 가격이 급등할 때 암호화폐에서 LOOP 위반이 발생한다고 밝혔습니다.

LOOP는 효율적인 시장에서 동일한 상품은 하나의 가격으로 거래되어야 한다는 경제 법칙이다. 저자는 논문 두어개를 제시하는데, 시장이 버블인 상태일 때 LOOP가 지켜지지 않은 경우가 많았다고 한다.

자료: Acadian Asset Management

차트는 저자가 집계한 TSMC 미국 상장주식의 본주대비 프리미엄(괴리율)인데, 2000년 닷컴버블 시절 70%대의 역대 최고점을 찍고 급격히 하강하는 모습, 2008년 금융위기 직전과 2021년 후반에 극댓값을 찍었던 사실을 상기시킨다.

내가 걱정하지 않는 이유

물론 Owen의 주장이 궁극적으로 맞을수도 있다. 최근 며칠까지만 해도 끝없이 오르던 AI 관련 종목들과 어제/오늘 빅테크들의 호실적에도 불구한 기술주 중심의 급락세는 그의 글을 읽고나면 개안이 되는것만 같다.

그러나 매크로는 우리가 셀 수 없는 수많은 변수들이 모여 만들어진다는걸 잊지말자. 이제는 AI가 비정형적 데이터까지 모아서 분석할 수 있다지만 그 결과물을 보고 해석해야 하는건 인간이다. 그리고 인간들은 미래 예측에 꾸준하게 실패 하는것으로 유명하다.

다음은 "2024 주요 시장 전망"의 결론 중 일부이다.

...이 글에서 오늘 여러분이 배워야 할 교훈은 언제 어디서나 이러한 모든 차트를 완전히 무시해야 한다는 것이다. 이러한 차트는 아무 의미가 없으며, 자신의 책에 대해 이야기하고 싶은 누군가가 데이터 마이닝을 많이 한 결과일 가능성이 높다.

특히 미래에 관한 예측은 어렵다는 것을 기억하자. 기초적인 연구와 분석을 통해 그럴듯한 시나리오를 제시할 수는 있지만, 불확실성은 항상 높다. 하나의 차트를 다른 차트에 끼워 맞추는 것은 연구가 아니며, 투자 결정의 근거가 될 수도 없다. 이러한 차트에 근거하여 돈을 투자한다면, 당신은 그 돈을 손해 볼 각오가 필요하다.

- 멤버십 전용NEW경제보통주는 신고가, 탄탄한 미국 신용카드 은행 우선주안녕하세요, 카레라입니다.미국 증시에는 연 6% 중반대 배당을 보통주보다 먼저, 그것도 수십 년째 검증된 방식으로 지급하는 은행 우선주들이 굴러다니고 있습니다. 이 중에 보통주가 신고가를 찍은 은행 하나를 골라 이 은행의 우선주 5종을 소개드려 봅니다.고배당주 연구소・00124

- NEW경제아파트의 감정평가를 알아보고 계신가요?안녕하세요.오월감정평가사사무소 김수민 감정평가사입니다.아파트의 감정평가를 알아보고 계신가요?아파트는 다양한 목적으로 감정평가를 받게 됩니다. 대표적으로 상속, 증여, 특수관계인간 거래(가족간 매매, 저가 양도)가 있습니다.감정평가 방법 자체는 평가 목적에 따라 달라지지 않지만 적용받는 법률에 따라 차이점이 존재합니다.이번 글에서는 아파트의 감정평가에 대한 전반적인 내용을 소개해드리도록 하겠습니다.1. 아파트의 감정평가 방법은?아파트는 감정평가에 관한 규칙 제16조에 따라 거래사례비교법으로 평가를 합니다.거래사례비교법이라는 용어가 낯서실 수 있습니다. 감정평가를 잘 몰라도 대부분의 분들이 거래사례비교법과 동일한 방식으로 아파트의 가치를 평가하고 계시리라 생각합니다.거래사례비교법은 쉽게 말해 내 아파트와 유사한 실거래 사례 중 하나를 선정하여 사례와 내 부동산의 특성을 비교하여 가치를 산정하는 방식을 말합니다.아파트는 부동산 중 비교할 만한 실거래 사례가 많은 편이므로 거래사례비교법을김수민 감정평가사・10124

- 멤버십 전용경제약간의 리스크, 약간의 보너스 배당과 함께하는 첨단 산업 전문 BDC안녕하세요, 카레라입니다.미국 증시에는 첨단 AI, 로봇, 헬스케어 산업에 속한 작은 기업들에 돈을 빌려주면서 배당을 10%가 훌쩍 넘게 가져다주는 BDC가 하나 있습니다. 적당한 리스크, 적당한 리턴을 가지고 있는 BDC입니다. 일종의 벤처캐피탈 기업이라고 할 수 있습니다.고배당주 연구소・10328