워렌 버핏의 애플 매각, 당신이 놓치고 있는 것

버핏이 애플을 팔고 울타 뷰티와 헤이코를 샀다는 소식, 들으셨나요?

워렌 버핏의 버크셔 해서웨이가 8월 14일 미국 증권거래위원회(SEC)에 제출한 13-F 공시에 따르면, 버크셔 해서웨이는 애플 3억 8천 만 주를 팔고 울타 뷰티 69만 주와 헤이코 100만 주를 신규 편입했습니다.

들고 있던 애플 주식의 무려 반절, $84억 어치를 털어냈다는 소식은 머리를 멍하게 만듭니다.

기술주하면 떠오르는 대표적인 기업 중 하나인 애플을 덜어내고 화장품 기업인 울타 뷰티와 항공우주 기업인 헤이코를 매입했다니,

기술주의 몰락이 시작되는 것인가요? 버핏 할아버지, 좋은 기업은 안판다면서요.

함께 보면 재밌어요: 워렌 버핏의 버크셔 해서웨이: 포트폴리오 전격 분석

버크셔 해서웨이의 13F 매수 종목들, WhaleWisdom

울타 뷰티와 헤이코, 신경써야할까?

우선 새로운 편입 종목인 울타 뷰티와 헤이코에 대해서 한마디 하자면, 얘네는 딱히 신경 쓰지 않아도 되겠습니다.

울타 뷰티(ULTA, Ulta Beauty Inc.)의 편입 비중은 전체의 0.1%, 2007년 3분기부터의 신규 편입 종목 중 99위에 해당됩니다.

비슷한 시기 울타 뷰티와 비슷한 비중으로 편입된 종목은 2019년 3분기 편입된 RH(0.1%)

RH는 4년 지난 2023년 1분기에 전량 매각 당하고 말았습니다.

이어서 헤이코(HEI.A, HEICO Corp. CL A)는 0.07%, 2007년 3분기부터의 신규 편입 종목 중 103위에 해당됩니다.

비슷한 시기 헤이코와 비슷한 비중으로 편입된 종목은 2019년 4분기 편입된 바이오젠(0.08%)

바이오젠도 마찬가지로 2년이 지난 2021년 2분기 전량 매각되었습니다.

이번 신규 편입 종목들은 오히려 보수적으로 접근하는 것이 옳을 수도 있습니다.

워렌 버핏은 본격적으로 매입하려는 종목은 분기 당 전체 비중의 0.3%이상, 연속적으로 매입하는 모습을 보이기 때문입니다.

버크셔 해서웨이의 13F 매도 종목들, WhaleWisdom

애플 매각은 신경써야할까?

아무래도 애플 매각 건은 다소 충격적입니다. 굉장히 큰 비중이기 때문입니다.

이번 애플 매각으로 인해 전체 포트폴리오에서 애플이 차지하는 비중은 30.09%가 되었습니다. 무려 10.72%p가 줄어든 모습입니다.

이전 규모가 컸던 매각 건들을 살펴보면:

2008년 4분기 존슨앤존슨(JNJ, Johnson & Johnson) 매각은 33,142,857주, 전체 포트폴리오의 3.82%

2014년 4분기 엑슨모빌(XOM, Exxon Mobil Corp.) 매각은 41,129,643주, 전체 포트폴리오의 3.57%

2016년 1분기 프록터앤드갬블(PG, Procter & Gamble) 매각은 52,477,678주, 전체 포트폴리오의 3.33%

존슨앤존슨은 금융위기 동안의 유동성 확보를 위해 매각했고, 엑슨모빌은 유가 하락으로 인한 비관적인 전망, 프록터앤드갬블은 성장 둔화로 인해 듀라셀로의 변환이 필요해 매각했습니다.

애플은 잘하고 있지 않나요? 이번 실적도 예상치를 상회하는 모습을 보였습니다. 아무리 그래도 매각 비중이 너무 큰데, 팔아야 할까요?

애플 매각, 왜?

워렌 버핏은 분명 1분기 애플 매각에 대해 5월 4일 버크셔 해서웨이 주주총회에서 “기업에 대한 전망이 바뀐 것이 아닌 세금 부담을 우려한 지분 축소”라고 해명했습니다.

그런데 이번엔 그 3배에 달합니다. 분명 세금만이 문제가 아니라는 것입니다.

워렌 버핏이 애플을 담을 때

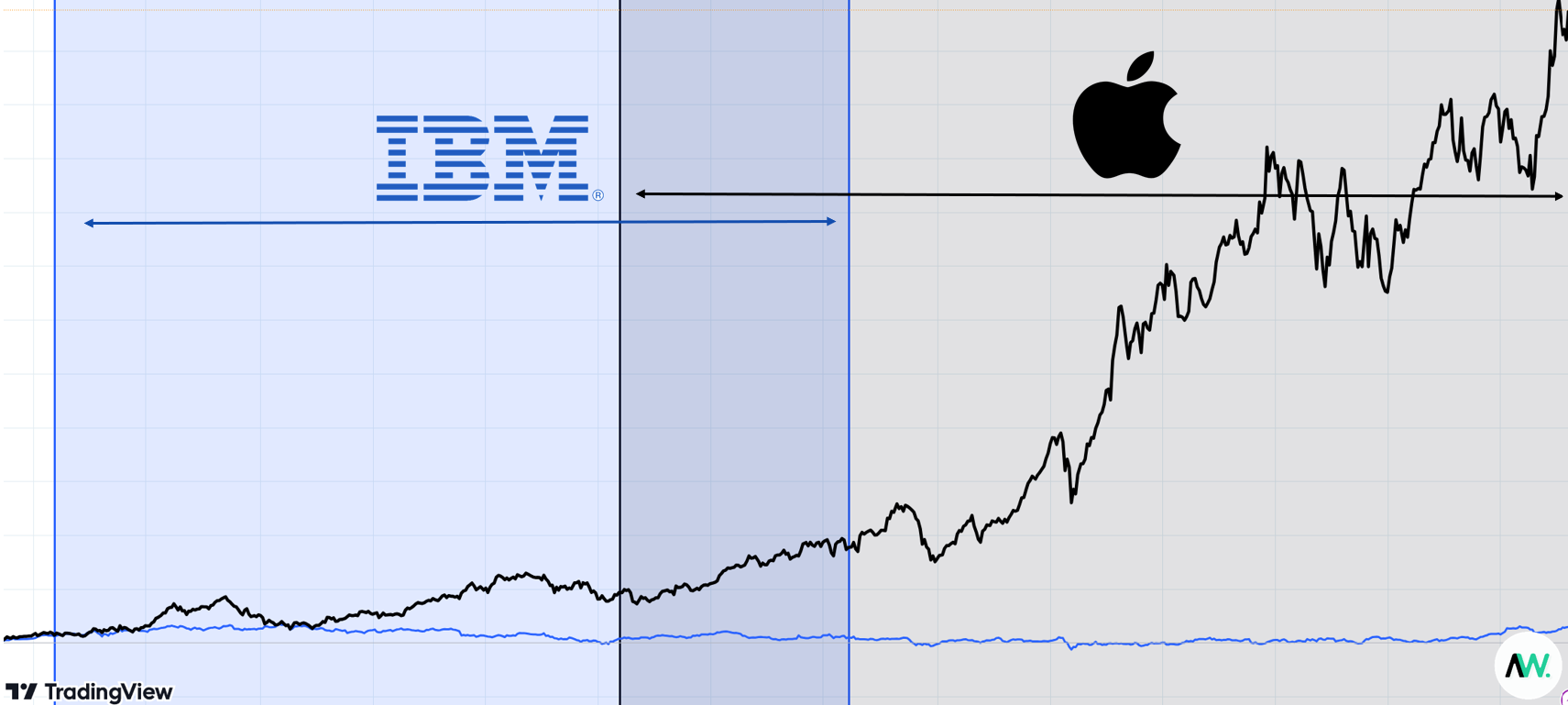

실수로 너무 급하게 담아버린 것을 덜어낸 것일까요? 확실히 버크셔 해서웨이 포트폴리오의 애플 비중은 과한 모습이라 생각할 수 있습니다. 2016년 첫 편입 이후 13회의 비중 증가가 있었기 때문입니다. 그러나 워렌버핏이 급하게 매입한 것은 아닙니다. 이는 같은 기술 기업인 IBM과 비교 가능합니다.

IBM은 2011년 첫 편입 이후 15회의 비중 증가가 있었습니다.

심지어 편입 이후 같은 해에 3분기에 걸쳐 전체 비중의 1.36%, 6.16%, 9.62% 매입하는 모습을 보였습니다. 이러한 공격적인 매입 이후에도 조금씩 늘려오다가 결국 버핏은 2017년부터 5분기에 걸쳐 IBM을 전량 매각하게됩니다.

IBM은 버핏의 실수입니다. 이에 따라 애플에 대한 접근은 조심스러운 모습이었습니다.

버크셔 해서웨이의 IBM, 애플 보유 기간.

2016년 시작된 애플 투자는 2017년 1분기, 2018년 1분기 각각 약 6%씩 증가하는 모습이었습니다. 편입 직후 공격적으로 비중을 늘린 IBM보다 보수적입니다. 게다가 워렌 버핏은 2018년 4분기부터 2년에 걸쳐 비중을 조절하는 모습을 보였습니다. 당시 애플 비중은 전체의 20% 정도였습니다. IBM은 비중 조절 따위 없었습니다.

투자를 잘못한 결과이기 때문에 비중이 늘어날 수가 없었던 것입니다.

애플은 2023년 들어 총 비중의 50%에 육박하는 모습입니다. 그리고 IBM은 2011년 이후 지속적으로 늘려왔어도 포트폴리오의 15%에 불과합니다.

1997년도 코카콜라의 비중은 전체의 약 37%, 2016년도 웰스파고의 비중은 전체의 약 24%였습니다. 확실히 애플은 전례 없는 비중입니다. 덜어내는 것은 어떻게 보면 당연한 것입니다.

즉 과한 매입도 아니고, 큰 폭의 상승이 덜어낸 이유라고 말할 수 있겠습니다.

애플이 아직 워렌 버핏에게 매력적인 이유

애플은 2017년 1분기, 2018년 1분기 각각 6.39% 6.59% 증가한 모습으로 추가 매입 비중이 공격적인 편에 속합니다.

그러나 버크셔 해서웨이는 이전에 공격적으로 매입한 다른 기업들도 팔아 치운 전례가 있습니다. 애플에 대한 불안감을 지우지 못하게 하는 모습입니다.

코노코 필립스(COP, ConocoPhillips)는 2008년 2분기 전체의 6.27%에 해당되는 비중을 매입 했으나 바로 직후 분기부터 2014년까지 지속적인 매각이 이어졌고,

몬델리즈 인터내셔널(MDLZ, Mondelez International)은 2007년 4분기 전체의 6.28%에 해당되는 비중으로 신규 편입했으나 2010년부터 2013년까지 대부분의 비중을 덜어내고 미비하게 남은 분량 마저 2023년에 전량 매각하기에 이르렀으며,

IBM(IBM, IBM)은 2011년 3분기 전체의 9.62%에 해당되는 비중을 매입했고 한 때 지속적으로 매입하는 모습을 보이기도 했으나 이 또한 끊임없는 매각으로 이어졌습니다.

하나씩 살펴보자면

1. 우선 코노코 필립스는 무시해도 됩니다.

코노코 필립스는 에너지 기업임을 명심해야합니다.

버핏은 코노코필립스의 지분을 줄여나가다가 2013년에 엑슨 모빌에 투자합니다. 엑슨 모빌은 상류(탐사 및 생산)부터 하류(정제 및 판매)까지 통합된 사업 모델을 영위하는 동시에, 우수한 재무 상태와 높은 신용 등급을 가지고 있었습니다. 버핏의 눈에는 코노코필립스의 상위호환이었던 셈입니다.

버핏에게 에너지 기업은, 기업에 대한 투자보다 에너지 섹터 자체에 대한 투자에 가깝습니다.

그런데 심지어 상위 호환인 기업까지 있다니, 코노코 필립스의 매각은 전혀 놀랍지 않습니다.

비테세 에너지(VTS, Vitesse Energy Inc.)와 같이, 버핏은 에너지 기업을 한 분기만에 전부 팔아 치워버린 적도 있습니다. 버핏의 에너지 기업 투자는 개인투자자가 참고하기에 부적합하다는 뜻입니다.

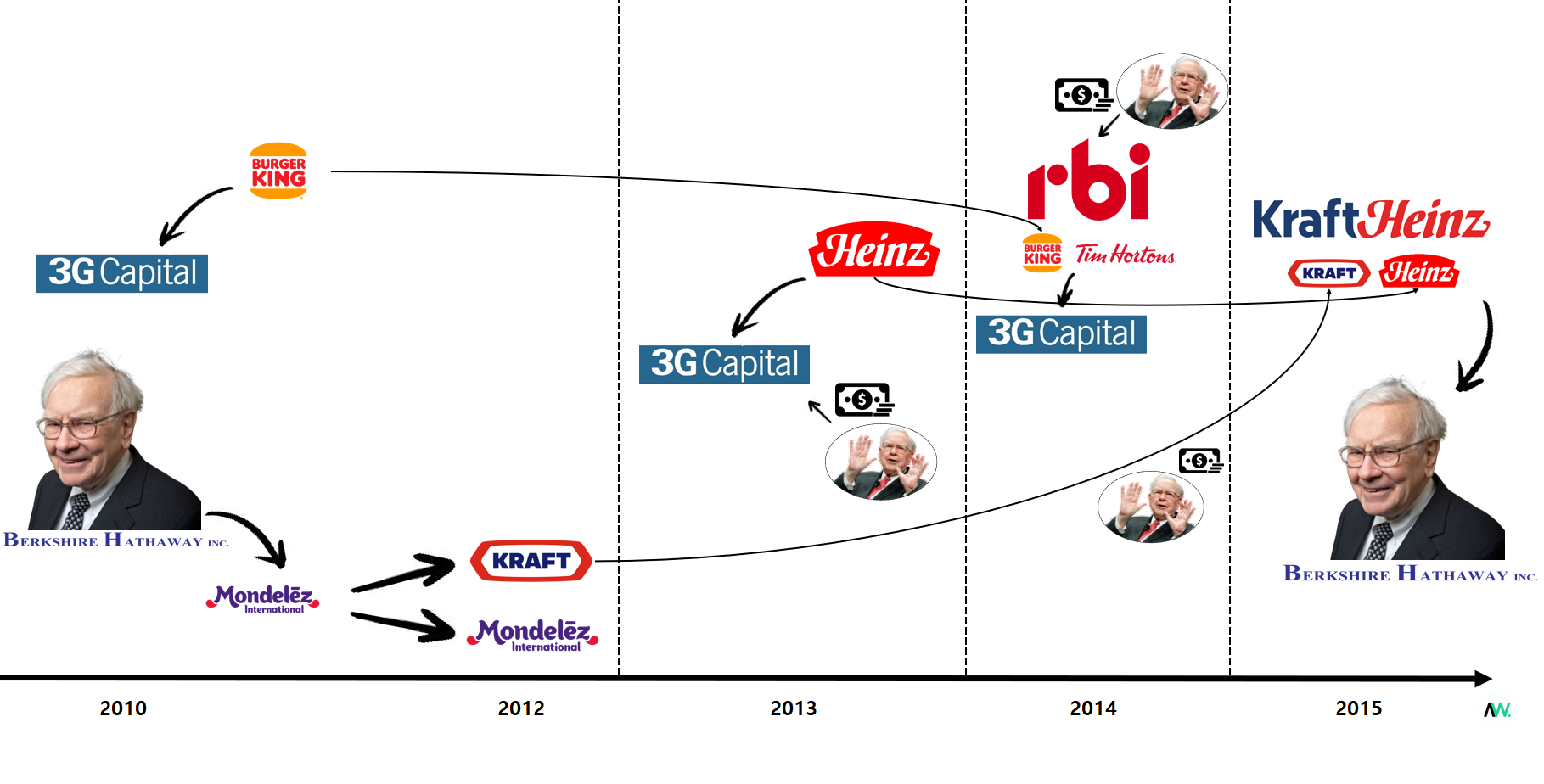

2. 몬델리즈와 크래프트 하인즈

크래프트 하인즈는 워렌 버핏이 2015년 3분기에 전체의 18.03%에 해당하는 큰 비중이 추가된 전례가 있는 기업입니다. 이는 몬델리즈와도 밀접한 연관이 있습니다.

우선 워렌 버핏은 패스트푸드에 굉장히 관심이 많은 모습입니다.

"I always tell people: I found everything I like to eat by the time I was six,"

"저는 사람들에게 항상 말하는 것이 있습니다: 제가 먹고 싶은 모든 음식을 6살 때부터 찾았다고요."

6살 때 이미 워렌 버핏은 길거리에서 껌과 콜라를 팔기 시작했고, 그가 6살이 되는 해인 1936년, 버거킹과 맥도날드는 없었지만 햄버거라는 단어는 존재했습니다. 워렌 버핏이 말하는 “먹고 싶은 모든 음식”은 햄버거와 코카콜라, 즉 패스트푸드를 의미하는 것입니다.

지금도 버핏은 하루에 코카콜라를 5캔씩, 맥도날드의 햄버거도 매일 먹는다고 합니다.

But we probably don’t think that their competitive advantage is as strong as we might have thought — as we thought it was — when we initially made the decision.

그러나 우리는 그 기업들의 경쟁 우위가 처음 결정을 내렸을 때 생각했던 것만큼 강하지 않다고 생각합니다.

워렌 버핏은 맥도날드를 1996년에 매입한 적 있으나 1년만에 매각했습니다. 해당 매각을 후회했지만, 버크셔해서웨이 2002년 annual meeting에서 맥도날드를 다시 매입하기에는 매력적이지 않았다고 언급합니다. 햄버거 기업을 담아두고 싶은데 버스는 떠났습니다. 햄버거에 대한 간접 투자로 눈 돌리기 충분한 동기입니다.

다시 돌아와서 몬델리즈는 제과 기업입니다. 당시 몬델리즈는 특허나 독점 기술에 의존하지 않고 마케팅과 유통망에 더 많이 의존하는 성격이었고, 이에 따라 워렌 버핏은 몬델리즈의 경쟁력이 낮아 경제적 해자가 부족하다 판단해 매각했습니다.

제과 기업이 대체 햄버거와 무슨 상관이 있냐 하면, 3G캐피탈의 버거킹 인수가 버핏의 침샘을 자극했다고 말할 수 있겠습니다.

버크셔 해서웨이와 3G캐피탈의 크래프트 하인즈 합병 과정

버핏이 몬델리즈를 매각하기 시작한 2010년, 3G캐피탈은 $40억 규모로 버거킹을 인수했습니다.

버핏이 매각한 이후 몬델리즈는 2012년에 스핀오프를 겪었습니다. 오레오(Oreo), 캐드버리(Cadbury), 그리고 트라이던트(Trident)와 같은 글로벌 스낵 브랜드를 관리하는 몬델리즈 인터내셔널과 북미 지역을 중심으로 한 식료품 사업은 크래프트 푸드 그룹(Kraft Foods Group)으로 분리된 것입니다.

그 와중 3G 캐피탈은 버크셔 해서웨이의 도움을 받아 2013년 $280억에 하인즈를 인수하게 됩니다.

버거킹과 하인즈, 햄버거와 케첩, 감이 오시나요?

이어서 2014년, 3G캐피탈은 버크셔 해서웨이로부터 대출을 받아 캐나다의 패스트푸드 체인 팀 호튼스와 버거킹 합병을 통해 레스토랑 브랜드 인터내셔널(RBI)을 설립합니다.

2015년, 3G 캐피털은 한번 더 버크셔 해서웨이의 도움을 받아 크래프트 푸드 그룹과 하인즈를 합병, 크래프트 하인즈(Kraft Heinz)라는 회사를 설립합니다. 이 때 버크셔 해서웨이의 포트폴리오에 크래프트 푸드가 큰 비중으로 편입되게 됩니다.

크래프트의 주력 제품은 치즈입니다. 크래프트는 1916년 가공 치즈를 개발하면서 크게 성장한 바 있습니다.

하인즈의 주력 제품은 케첩입니다. 하인즈 케첩은 이미 너무나도 유명한 제품이죠. Ore-Ida라는 냉동 감자 브랜드도 소유하고 있습니다.

치즈, 케첩, 감자… 기존 버크셔 해서웨이가 갖고 있던 코카콜라까지.

패스트 푸드 체인의 세트 메뉴가 완성되었습니다.

"I made a mistake in the Kraft purchase in terms of paying too much,"

"나는 크래프트를 구매하는 데 있어서 너무 많은 돈을 지불하는 실수를 저질렀습니다,"

워렌 버핏, 2019년 6월 CNBC와의 인터뷰 中

인터뷰에서 언급하는 돈은 크래프트 하나에 국한되는 것이 아니라, 몬델리즈에 대한 거래와 호튼스와 버거킹 합병을 위한 대출 등 재정적 지원까지 포함되는 내용임을 짐작할 수 있습니다.

결국 몬델리즈의 매각 이유는 당시 제품군의 대체 가능성 때문입니다. 이와 달리 크래프트하인즈는 “너무 많은 돈을 지불하는 실수”라 하면서도 매각하지 않는 모습입니다. 당연합니다. 하인즈 케첩의 맛은 하인즈 케첩에서만 경험할 수 있기 때문입니다.

3. IBM 매각은 반박이 아닌 근거

위 사례를 통해 생각해 보아야 하는 것은 애플의 경쟁력을 위협할 수 있는 기업이 있느냐는 것입니다.

워렌 버핏은 기업의 경쟁을 평가할 때 그 기업 자체가 가진 기술보다도 시너지 효과를 통한 경쟁력을 우선시하는 성향임을 알 수 있습니다. 햄버거 세트와 잘 어울리는 케첩이기 때문에 경쟁력이 있다는 것입니다.

그런 의미에서 애플은 워렌 버핏에게 이미 완성된 세트 메뉴일지도 모르겠습니다. 애플은 생태계를 구축했고 워렌 버핏도 기술 기업이 갖는 생태계의 의미를 뜻 깊이 알고 있기 때문입니다.

IBM은 경쟁의 심화와 빠른 기술 발전에 적응하지 못해서 점차 도태되었습니다. 이는 기술 기업들이 얼마나 예측하기 어려운 환경에서 경쟁하고 있는지를 알려줍니다. 이런 점에서 버핏은 애플을 기술 회사라기보다는 강력한 브랜드와 충성도 높은 고객 기반을 가진 소비재 회사로 보았습니다. 애플의 생태계는 소비자들이 지속적으로 애플 제품을 사용하고 새로운 제품을 구매하도록 만드는 데 강점이 있었기 때문입니다.

워렌 버핏의 버크셔 해서웨이는 2016년 애플을 매입하기 시작하면서 그 다음 해 IBM 매각이 시작되었습니다.

버핏을 이해하고 보면 - IBM 매각은 우리가 애플의 향후 추가 매각 가능성을 열어야 하는 전례가 아니라, 버핏에게 애플이 아직 매력적임을 말하는 근거가 됩니다.

울타 뷰티와 헤이코, 애플 모두 신경 쓰지 않아도 된다면, 우리는 어떤 기업을 신경 써야 할까요?

최근 워렌 버핏이 조금씩 모으고 있는 듯한 기업을 직접 찾아보는 것도 하나의 재미가 될 듯 합니다.

- 멤버십 전용NEW경제보통주는 신고가, 탄탄한 미국 신용카드 은행 우선주안녕하세요, 카레라입니다.미국 증시에는 연 6% 중반대 배당을 보통주보다 먼저, 그것도 수십 년째 검증된 방식으로 지급하는 은행 우선주들이 굴러다니고 있습니다. 이 중에 보통주가 신고가를 찍은 은행 하나를 골라 이 은행의 우선주 5종을 소개드려 봅니다.고배당주 연구소・10325

- 경제아파트의 감정평가를 알아보고 계신가요?안녕하세요.오월감정평가사사무소 김수민 감정평가사입니다.아파트의 감정평가를 알아보고 계신가요?아파트는 다양한 목적으로 감정평가를 받게 됩니다. 대표적으로 상속, 증여, 특수관계인간 거래(가족간 매매, 저가 양도)가 있습니다.감정평가 방법 자체는 평가 목적에 따라 달라지지 않지만 적용받는 법률에 따라 차이점이 존재합니다.이번 글에서는 아파트의 감정평가에 대한 전반적인 내용을 소개해드리도록 하겠습니다.1. 아파트의 감정평가 방법은?아파트는 감정평가에 관한 규칙 제16조에 따라 거래사례비교법으로 평가를 합니다.거래사례비교법이라는 용어가 낯서실 수 있습니다. 감정평가를 잘 몰라도 대부분의 분들이 거래사례비교법과 동일한 방식으로 아파트의 가치를 평가하고 계시리라 생각합니다.거래사례비교법은 쉽게 말해 내 아파트와 유사한 실거래 사례 중 하나를 선정하여 사례와 내 부동산의 특성을 비교하여 가치를 산정하는 방식을 말합니다.아파트는 부동산 중 비교할 만한 실거래 사례가 많은 편이므로 거래사례비교법을김수민 감정평가사・10265

- 멤버십 전용경제약간의 리스크, 약간의 보너스 배당과 함께하는 첨단 산업 전문 BDC안녕하세요, 카레라입니다.미국 증시에는 첨단 AI, 로봇, 헬스케어 산업에 속한 작은 기업들에 돈을 빌려주면서 배당을 10%가 훌쩍 넘게 가져다주는 BDC가 하나 있습니다. 적당한 리스크, 적당한 리턴을 가지고 있는 BDC입니다. 일종의 벤처캐피탈 기업이라고 할 수 있습니다.고배당주 연구소・10357