배당 수익률 13% : NAV 대비 너무 많이 할인된 BDC

안녕하세요, 카레라입니다.

세계적인 자산운용사 블랙록 그룹도 수많은 BDC를 위탁이든, 직접 운용이든 굴리고 있습니다. 오늘 소개드릴 BDC는 최근에 계열사 BCIC랑 합병하면서 몸집은 커졌는데 투자자들 기대만큼 시너지는 안 나왔어요. 주가는 합병 전보다 더 빠졌고 투자자들 표정도 안 좋아졌죠. 최근 기준 배당수익률은 13% 정도에서 안정적으로 유지 중입니다.

1. BlackRock TCP Capital Corp(TCPC) 소개

TCPC는 미국 중견, 중소기업에 직접 대출해주고 회사채와 지분 투자까지 병행하는 BDC

이름만 블랙록이지 실질적으로는 시장에서 무게감 있는 대형사는 아님

2024년, 블랙록 계열 BDC였던 BCIC와 합병해서 규모를 키웠지만 합병 효과는 기대에 못 미침

포트폴리오 구성은 주로 대출, 회사채, 소수 지분 투자로 이루어짐

합병 후 총 투자자산과 실적은 정체 상태

업계 평균보다 연체 대출 비중이 높고 포트폴리오 질에 대한 우려가 계속됨

배당 커버리지는 상대적으로 안정적이고 자사주 매입은 꾸준히 하고 있음

동종업체 대비 NAV 대비 주가 할인율이 훨씬 커서 시장에서 경계심이 높음

2. TCPC의 배당 구조와 합병 후 변화

TCPC의 최근 분기 배당금은 1주당 0.3~0.4달러 사이에서 지급, 연간으로 보면 약 1달러 초중반

현 시점 주가 기준 배당수익률이 13% 이상 구간에서 안정적으로 나옴

합병 당시 시장은 규모의 이익, 비용 절감, 포트폴리오 확장 등 긍정적인 효과를 기대했으나 결과는 정반대

합병 이후 S&P500이 34% 올랐는데 TCPC는 33% 하락

포트폴리오 규모 감소, 실적 정체, 연체 대출 비중 확대 등 구조적 문제가 누적

2025년 1Q 기준 Non-accrual(연체) 대출 비중이 경쟁사 대비 연체비율이 확실히 높은 편

PIK(지급유예 이자) 비중이 10%를 넘어 업계에서 경고 신호로 보는 수준

3. TCPC의 재무 건전성과 이자 지급 여력

신규 자금은 전액 1순위 담보대출에 집중 투입했으나 기존 부실 포트폴리오가 계속 발목을 잡음

자사주 매입을 통해 배당 부담을 일부 줄이려 시도 중

주가의 NAV 대비 할인율이 크게 벌어져 투자자 입장에선 저가매수 메리트도 있음

배당 커버리지로 보면 순투자이익 대비 배당 지급에 무리가 없음

4. 주의 사항과 기타 리스크

실적이 정체되어 있지만 기본적인 배당은 2025년까지 유지 가능성이 높음

부채비율 자체는 업계 평균 수준, 내년 2월 만기 채무 재조달만 원활히 하면 위험은 크지 않음

연체채권, PIK 이자 비중 등 현금흐름 악화 요인에 대한 시장 우려가 큰 편

경쟁사 대비 확실한 강점이 부각되진 않으나 극단적으로 할인된 주가가 일부 투자자들에겐 매력적으로 보일 수 있음

▼ 더 자세한 분석이 궁금하다면?

투자 판단에 결정적인 영향을 주는 이런 디테일한 부분은 글 한두 줄로 설명할 수 있는 게 아니고 네이버 프리미엄 콘텐츠 고배당주 연구소에서 따로 체계적으로 분석해 놓았습니다. 궁금하다면, 진짜 중요한 이야기들은 여기서 이어서 확인하실 수 있습니다!

고배당주 연구소 홈페이지

배당 수익률 12.66% : NAV 대비 너무 많이 할인된 블랙록의 BDC

※ 고배당주 연구소는 여러분이 지금까지 본 적 없는 "진짜" 미국주식 고배당주의 신세계라는 컨셉으로 일반 투자자들에게 생소한 7% 이상 배당률의 우선주, 회사채, 고배당 자산을 직접 해부해서 리스크까지 읽어주는 곳입니다. 고수익만 강조하는 것이 아니라 망하지 않을 반려 주식을 집요하게 골라내는 데 진심인 채널입니다. 고배당주 필터링과 시뮬레이션이 가능한 사이트도 따로 운영하고 있습니다.

차원이 다른 디테일을 알고 싶다면 한 번 들러보세요.

※ 아하 멤버십 구독자 분들께서는 고배당주 연구소 1개월 무료 쿠폰을 멤버십 페이지에서 받으실 수 있습니다. 부담없이 구독해 보세요!

- NEW경제배당 수익률 10% : 마이크로스트래티지 신규 발행 우선주안녕하세요, 카레라입니다. MicroStrategy의 신상 우선주 STRC 이야기를 할 텐데, 공모에서만 25억 달러를 모았던 우선주입니다. 물론 이 돈 대부분은 비트코인 사들이는 데 쓸 거라는 거, 다들 이미 짐작하셨을 겁니다. 공모가 기준 실질 수익률은 10%가 일단 나온다고 하네요.1. STRC 우선주, 뭐 하는 녀석인가MicroStrategy(MSTR)가 찍어낸 우선주고 액면가는 100달러, 공모가는 90달러총 발행 규모가 2.5억 주, 즉 25억 달러 수준까지 조달만기 없는 영구채 스타일이라 원금 회수보다는 원하는 기간 동안의 배당 수령이 주목적초반 연 9% 고정 배당, 매달 말에 현금으로 바로 쏴줌. 공모가가 할인된 90달러라 실제 연 수익률이 10% 수준배당 못 주면 누적(cumulative) 구조라 미지급 배당이 계속 쌓이고 이거 다 갚기 전엔 보통주 배당 한 푼도 못 나감STRC의 배당률은 매월 MSTR 마음대로 조정할 수 있는데 아무리 깎아도 SOFR(미국 단기금리고건・10318

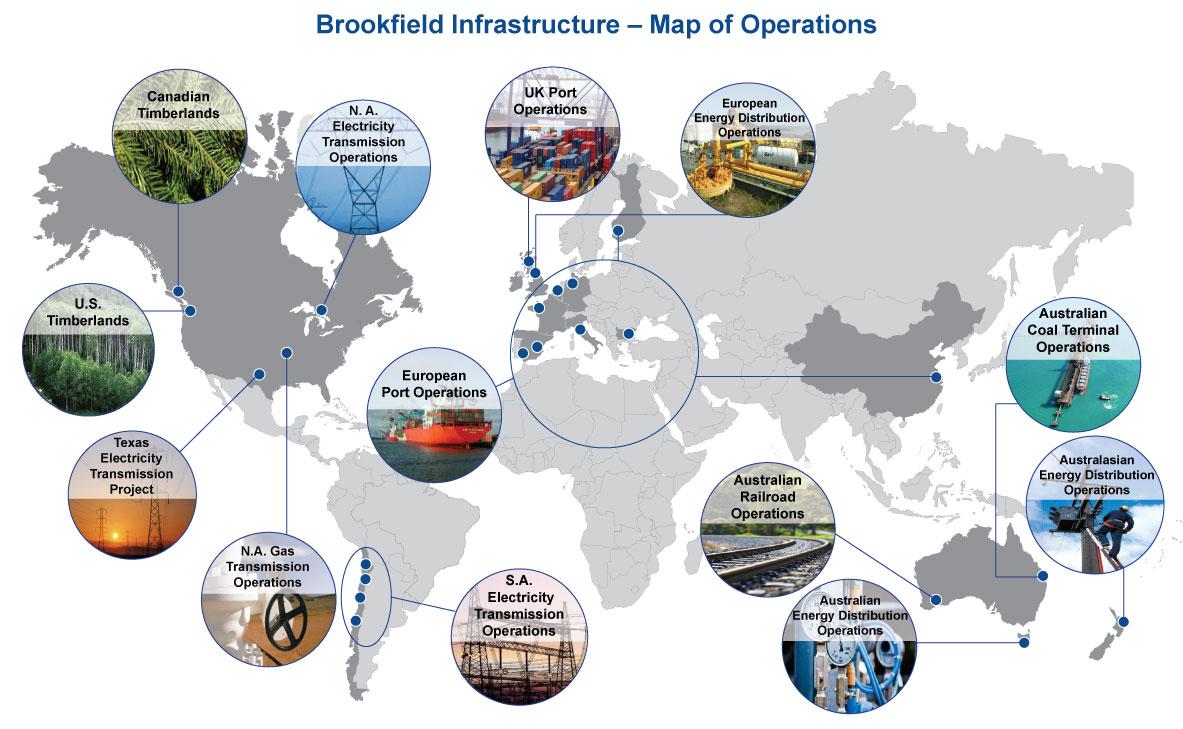

- NEW경제배당 수익률 7.4% : 브룩필드 인프라 후순위 회사채안녕하세요, 카레라입니다. 글로벌 인프라 기업이 발행한 후순위 회사채 하나 소개드립니다. 2024년 5월에 발행됐고 만기는 무려 2084년, 조기 상환만 안 당한다면 한 세대는 들고 갈 수 있겠지만 뭐 언젠가 조기 상환을 하겠죠. 연간 배당 수익률이 7%가 넘으니 한 번 살펴볼 가치는 있겠습니다.1. Brookfield Infrastructure Partners L.P.(BIP) 소개BIP는 캐나다에 본사 둔 글로벌 인프라 투자 운영사. 전 세계 전력, 가스, 철도, 도로, 항만, 파이프라인, 통신탑, 데이터센터 같은 필수 인프라 자산을 다 주워담고 있음2008년에 Brookfield Asset Management에서 독립해서 현재는 모회사 지분 30%+ 들고 있는 핵심 계열사 포지션총자산 1,000억 달러 넘기고 연매출도 200억 달러 대로 찍는 대형 플랫폼이라 유동성이나 자금줄 말라죽을 걱정은 별로 없음사업영역이 지독하게 분산돼 있어 한두 섹터가 망가져도 전체가 흔들릴 확률 낮음고건・10415

- 멤버십 전용NEW경제배당 수익률 7.88% 베이비 우선주 소개안녕하세요, 카레라입니다.신상 우선주, 7.875% 이자를 꽂아주는 우선주입니다. 월배당 치고는 이자도 높은 편이고 만기는 2030년 7월입니다. 미국 증시에 상장된 지 1주일 정도 되었고 아직은 액면 발행가액 1주당 25달러에 머물러 있습니다. 한 번 살펴봅시다.고건・201,053