세금·세무

연말정산 시 부양가족 인적공제 요건

안녕하세요.

자성세무회계 김성은 세무사입니다.

역시 연말엔 연말정산 문의가 많습니다.

연말정산 공제항목 중 가장 쉽게 접근할 수 있는 인적공제에 대한 문의도 많은데요, 이번 포스팅에서는 인적공제의 요건과 공제액 등에 대해 다뤄보도록 하겠습니다.

인적공제 요건

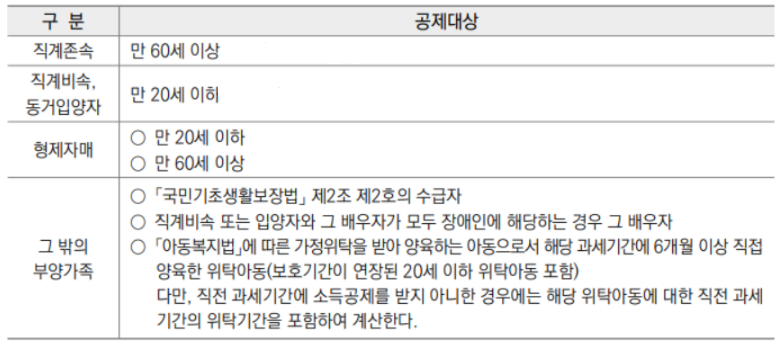

기본적으로 근로자(그 배우자 포함)와 생계를 같이하는 부양가족으로서 해당 과세기간의 소득금액이 100만원(근로소득만 있는 경우 총 급여 500만원 이하) 이하여야 하며, 나이요건은 관계에 따라 아래와 같습니다.

여기서, 생계를 같이 한다는 의미에 대해 의문이실텐데요, 생계를 같이하는 부양가족이란 주민등록표의 동거가족으로서 해당 근로자의 주소 또는 거소에서 근로자의 급여로 현실적으로 생계를 같이하는 사람을 의미합니다. 다만, 직계비속(자녀 등)과 입양자는 주소에 관계없이 생계를 같이하는 것으로 보며, 직계존속(부모, 조부모 등)이 주거의 형편에 따라 별거하고 있는 경우에도 생계를 같이하는 것으로 봅니다.

인적공제 금액 (기본공제 + 추가공제)

본인(그 배우자 포함)과부양가족 1명 당 150만원의 기본공제가 가능하며, 부양가족 중추가요건을 충족하는 경우 1명 당 최대 200만원의 추가공제가 가능합니다.

경로우대 공제(기본공제대상자가 만 70세 이상) : 1명당 100만원 공제

장애인 공제(기본공제대상자가 장애인에 해당) : 1명당 200만원 공제

부녀자 추가공제(종합소득금액이 3천만원 이하인 거주자로, 배우자가 있는 여성이거나 배우자가 없는 여성으로서 기본공제대상자인 부양가족이 있는 세대주인 경우) : 50만원 공제

한부모 추가공제 : 배우자가 없는 근로자로서 기본공제대상자인 직계비속 또는 입양자가 있는 경우

건강보험의 피부양자여야지만 부양가족 공제 가능할까? 사실, 이 주제로 포스팅을 해야겠다고 생각한 계기는 바로 이 문의였습니다.많은 분들이 건강보험의 피부양자와 연말정산 시의 부양가족이 동일한 것인 줄 알고 계시더라구요.

건강보험에서의 피부양자 소득요건과 연말정산 시 부양가족 인적공제 소득요건은 서로 다릅니다.

먼저, 건강보험에서의 피부양자의 소득요건은 종합소득(근로, 사업, 연금, 기타소득 등)의 합계액이 연 2천만원 이하인 경우입니다.

이 중 사업소득에 대해서는 사업자등록여부에 따라 기준이 달라지는데, 사업자등록을 한 경우라면 사업소득이 1원이라도 발생한다면 피부양자 자격이 상실됩니다.

사업자등록을 하지 않은 경우라면 연 사업소득이 500만원 초과 시 피부양자 자격이 상실됩니다.

연말정산 시 부양가족 인적공제에서의 소득요건은 연 소득금액 100만원 이하입니다.

따라서,소득금액(소득-필요경비등)이 연 100만원 이하이고, 나이요건을 충족하는 경우라면 건강보험에서의 피부양자 등재 여부와 관계없이 부양가족으로 인적공제를 받으실 수 있습니다.

0

0

/ 500

필담이 없어요. 첫 필담을 남겨보세요.

같은 분야의 글 더보기