2007년 미국 금융위기의 원인이 궁금합니다

2007년에 발생한 미국발 금융위기,

속칭 서부프라임 모기지 사태의 원인이 궁금합니다.

또 이 사태로 미국이 얼마나 큰 경제적 손실을 입었는지도 궁금합니다

안녕하세요. 류경태 경제·금융전문가입니다.

지금 질문주신 내용은 2008년도의 미국발 금융위기에 대해서 질문하시는 것으로 보입니다. 2008년도 서브프라임 모기지 사태가 발생한 이유와 과정에 대해서 정리해드릴게요

미국의 저금리 통화정책

증시 및 주택시장의 활성화

주택시장의 활성화에 따라 저신용자에 대한 주택대출상품 등장(서브프라임대출)

주택담보채권(저당권)에 대한 증권화

미국의 금리인상 단행 (1%->5.25%까지 상승)

저신용자들의 이자상환이 불가능해지며, 주택대출(서브프라임대출)의 부실화 속출

집 값의 하락 가속화

집 값 하락에 따라 CDO(부채담보부증권) 손실 및 MBS의 원금 손실 발생

금융기관의 부실화 (베어스턴스에서 리먼브라더스로 더 큰 기관으로 부실화)

투자은행들(IB은행)의 붕괴

2008년도 당시 CDS 거래 규모만도 약 62조 달러였으며, 서브프라임 모기지의 50%가 RMBS였고 RMBS는 위에서 말씀드린 CDO로 재가공되어 판매되었습니다. 2007년도 RMBS의 발행액은 2,220억달러였고 2006년도는 5,661억달러 2005년도는 5,906억달러였습니다. 이러한 모든 금액들이 거의 손실로 처리되었다고 보시면 됩니다. 그리고 리만브라더스는 파산시 부채규모가 6,130억달러로 파산한 것을 감안해야 할것 같습니다.

다만 금융전반적인 손실이다 보니 정확하게 얼마의 경제적 손실까지 발생하였다고는 말씀드리지 못하는 점 죄송합니다.

답변이 도움이 되었다면 좋겠습니다. 좋은 하루 되세요!

안녕하세요. 민창성 경제·금융전문가입니다.

서브프라임 모기지(subprime mortgage)는 우리나라 말로 후순위 담보대출 채권으로 보셔도 됩니다. 여기서 중요한 것인 후순위라는 것인데 신용도가 높은 등급인 prime 등급의 채권이 아니라 부실 위험성이 큰 subprime 등급의 채권이 부실화 된 게 1차적인 원인입니다. 물론 모기지 채권의 부실화는 기초자산인 주택가격 하락 때문입니다.

우리가 알고 있는 본격적인 금융위기는 모기지 채권을 기반하여 수십배, 수백배 이상 레버러지를 일으킨 파생상품이 문제가 되었고 해당 파생상품에 크게 투자한 리만 브라더스가 한국의 산업은행 인수가 무산되자 파산하면서 시장에 엄청난 충격을 가하며 본격적인 금융위기로 전이되었습니다. 당시 미금융 당국은 리먼 브러더스 파산을 방치한 파급효과가 너무 커서 AIG 또 다른 금융사와 다른 대형사들에 천문학적인 공적 자금을 투입하여 살리며 위기에서 점진적으로 벗어나게 되었습니다.

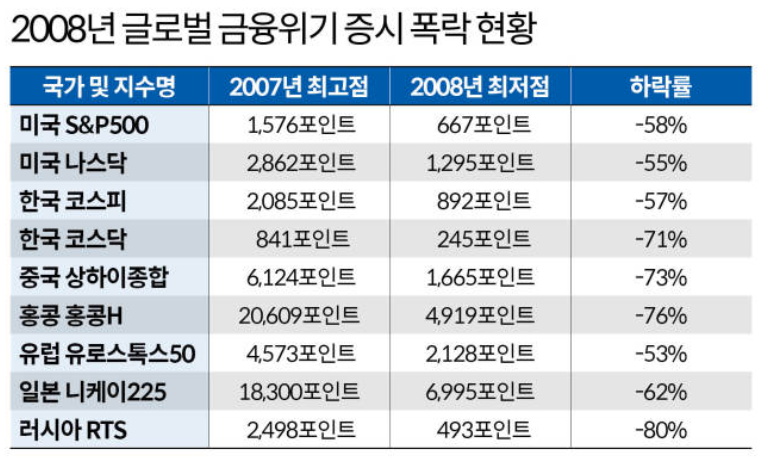

당시 손실액을 산정하기가 어려울 정도로 충격이 컸는데 아래 위기 이전과 위기가 한창일 때의 주가 차이입니다. 러시아 증시는 단 1년여만에 80%가 하락했고 한국 코스피도 60% 가까이 폭락했습니다.

안녕하세요. 전중진 경제·금융전문가입니다.

미국에서 부동산 버블이 형성되면서 이에 대한 파생상품인

모기지 채권 등에 대하여 파생상품 등을 만들면서 부동산 버블이 꺼지자

이러한 것들이 순차적으로 문제가 되어 위 사태가 발생하였으니 참고하시길 바라며

미국 4대 투자은행인 리먼브라더스가 파산하는 등 피해가 엄청났습니다.